وام مسکن در کانادا

هنگام خرید خانه، ممکن است بر اساس شرایطتتان بتوانید تنها بخشی از قیمت خرید خانه را بپردازید. مبلغی که در ابتدای خرید منزل پرداخت می کنید پیش پرداخت است. برای تأمین هزینه های باقی مانده خرید خانه، ممکن است به کمک های مالی و وام نیاز داشته باشید. وامی که از یک وام دهنده برای پرداخت هزینه خانه خود دریافت می کنید وام مسکن است.

وام مسکن یک قرارداد قانونی بین شما و وام دهنده است. این جزئیات وام شما را مشخص می کند و در املاکی مانند خانه یا آپارتمان استفاده می شود.

با وام تضمین شده، وام دهنده حق قانونی دارد که در صورت بروز هرگونه مشکل اموال شما را بگیرد. اگر شما به شرایط وام مسکن خود عمل نکنید، وام دهندگان می توانند این کار را انجام دهند. شرایط شامل پرداخت به موقع و نگهداری خانه شما می شود.

برخلاف اکثر انواع وام ها در وام مسکن:

وام شما توسط یک ملک تضمین می شود.

• شاید لازم شود شما به طور معمول قرارداد خود را چندین بار تمدید کنید تا بتوانید به صورت کامل تمام اقساط را پرداخت کنید.

• ممکن است مجبور باشید برای اطمینان از واجد شرایط بودن مراحلی از جمله گذراندن یک آزمون را انجام دهید.

• شما نیاز به پیش پرداخت دارید.

• شما ممکن است نیاز به شکستن قرارداد خود و پرداخت جریمه داشته باشید.

• وام شما معمولاً به مبلغ صدها هزار دلار است.

هنگام گرفتن وام مسکن در کانادا به چه نکاتی توجه کنیم؟

هنگام گرفتن وام مسکن، وام دهنده یا کارگزار وام مسکن گزینه هایی را در اختیار شما قرار می دهد. مطمئن شوید که شرایط و ویژگی ها را به صورت کامل متوجه شده و درک کرده اید. این به شما کمک می کند تا وام مسکن را متناسب با نیازهای خود انتخاب کنید.

این مورد شامل موارد زیر است:

• مبلغ اصلی وام مسکن

• نرخ بهره

• اقساط

مطلب پیشنهادی: بازنشستگی در کانادا

مدت وام مسکن در کانادا

مدت وام مسکن مدت زمانی است که قرارداد وام مسکن شما در حال اجرا است. این شامل همه چیزهایی است که قرارداد وام مسکن شما مشخص می کند، از جمله نرخ بهره! مدت زمان وام مسکن می تواند از چند ماه تا 5 سال یا بیشتر متغیر باشد.

در پایان هر دوره، اگر نتوانید هزینه ها را به طور کامل پرداخت کنید، باید وام مسکن خود را تمدید کنید. به احتمال زیاد برای بازپرداخت وام مسکن خود به شرایط متعددی نیاز خواهید داشت.

طول مدت وام مسکن شما بر موارد زیر تأثیر می گذارد:

• نرخ بهره و نوع بهره ای که می توانید دریافت کنید. (ثابت یا متغیر)

• اگر قرارداد وام مسکن خود را قبل از پایان دوره نقض کنید، باید هزینه ایی بپردازید.

• چه زمانی وام مسکن خود را تمدید کنید.

نحوه محاسبه مبلغ وام مسکن کانادا

مبلغی که برای خرید خانه از یک وام دهنده وام می گیرید مبلغ اصلی است. این مبلغ معمولاً شامل موارد زیر است:

• قیمت خرید خانه منهای پیش پرداخت شما

• بیمه وام مسکن اگر پیش پرداخت شما کمتر از 20 درصد است.

نحوه محاسبه قسط وام مسکن در کانادا

وام دهندگان وام مسکن از عواملی برای تعیین مبلغ پرداخت قسط استفاده می کنند. وقتی وام مسکن را پرداخت می کنید، اقساط شما به دو بخش سود و اصل سود تقسیم می شود. اصل مبلغی است که برای تأمین هزینه خرید خانه خود از وام دهنده وام گرفته اید. سود، هزینه ای است که برای دریافت وام به وام دهنده پرداخت می کنید. اگر با بیمه اختیاری وام مسکن موافقت می کنید، وام دهنده هزینه بیمه را به اقساط پرداختی وام مسکن شما اضافه می کند.

استهلاک وام مسکن در کانادا

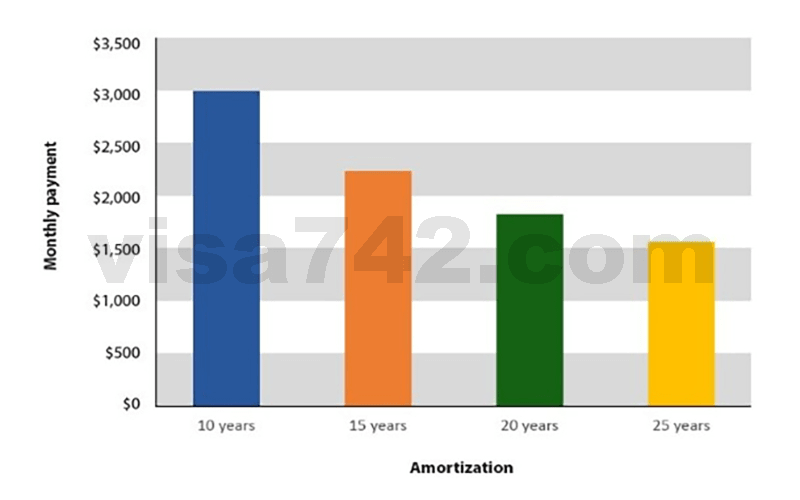

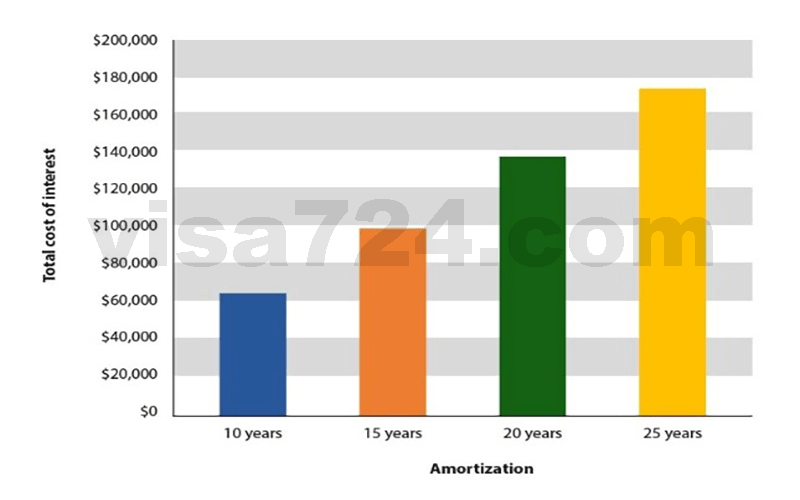

دوره استهلاک مدت زمانی است که برای پرداخت کامل وام مسکن لازم است. هرچه دوره استهلاک طولانی تر باشد، پرداخت های شما کمتر خواهد بود. به خاطر داشته باشید که هرچه زمان بیشتری برای پرداخت وام مسکن خود صرف کنید، سود بیشتری نیز پرداخت می کنید.

اگر پیش پرداخت شما کمتر از 20 درصد قیمت خرید خانه شما باشد، طولانی ترین دوره استهلاک مجاز شما 25 سال است.

مطلب پیشنهادی : تمکن مالی مورد نیاز برای ویزای کانادا

شرایط وام مسکن و استهلاک

هنگام خرید وام مسکن، باید در مورد مدت زمان وام مسکن و دوره استهلاک تصمیم بگیرید. مدت استهلاک وام مسکن شما به موارد زیر بستگی دارد:

• هزینه های کلی شما

• نرخ بهره شما

• مبالغ پرداخت اقساط شما

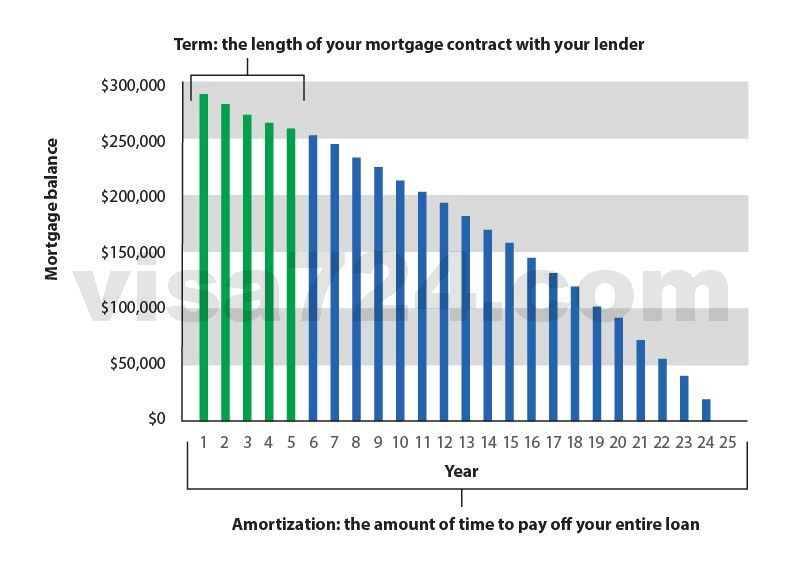

در شکل زیر نمونه ای از وام مسکن 300000 دلار با مدت 5 سال و استهلاک 25 سال را مشاهده می کنید.

انواع شرایط وام مسکن در کانادا

شرایط وام مسکن می تواند از چند ماه تا 5 سال یا بیشتر متغیر باشد. طول مدت وام مسکن شما بر نرخ بهره شما تأثیر می گذارد.

وام مسکن کوتاه مدت در کانادا

اگر مدت قسط بندی وام مسکن در کانادا 5 سال یا کمتر باشد به عنوان وام مسکن کوتاه مدت شناخته می شود. هرچه مدت زمان کوتاه تر باشد، زودتر می توان وام را پرداخت کرد.

با وام مسکن کوتاه مدت در کانادا، می توانید:

• نرخ بهره ثابت یا متغیر را انتخاب کنید.

• هنگام ثبت نام از نرخ بهره کمتر استفاده کنید.

وام مسکن بلند مدت در کانادا

وام مسکن بلند مدت، وام مسکنی با مدت بیش از 5 سال است. هرچه مدت زمان طولانی تر باشد نرخ بهره بیشتر خواهد بود.

با وام مسکن بلند مدت در کانادا، می توانید:

• نرخ بهره ثابت را انتخاب کنید.

• نرخ بهره را برای مدت زمان طولانی تر تا حد امکان کم انتخاب کنید.

*اگر خانه خود را در 5 سال اول مدت فروش خود بفروشید، جریمه قابل پیش پرداخت قابل توجهی باید بپردازید.

قابلیت تبدیل

قابلیت تبدیل به این معناست که برخی از وام های مسکن کوتاه مدت را می توان برای مدت طولانی تری تمدید کرد. پس از تبدیل یا تمدید وام مسکن، نرخ بهره تغییر می کند. به طور معمول، نرخ بهره جدید، نرخ در نظر گرفته شده توسط وام دهنده در بلند مدت خواهد بود.

مدت زمان وام مسکن در کانادا چگونه بر هزینه ها تأثیر می گذارد؟

مدت وام مسکن شما نرخ بهره و نوع بهره را برای یک دوره معین تعیین می کند. وام مسکن شما می تواند دارای نرخ بهره ثابت یا متغیر باشد. نرخ بهره ثابت در طول مدت دوره شما ثابت می ماند. نرخ بهره متغیر می تواند در طول دوره شما تغییر کند.

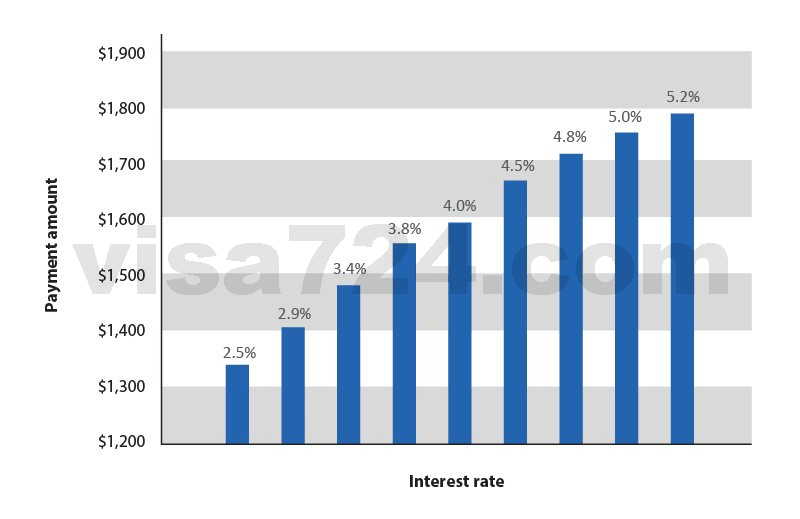

به طور معمول وام دهندگان بر اساس مدت وام مسکن نرخ بهره متفاوتی ارائه می دهند. نرخ بهره ارائه شده توسط وام دهندگان معمولاً با افزایش مدت زمان افزایش می یابد. نرخ بهره شما بر پرداخت وام مسکن شما تأثیر می گذارد. اگر نرخ بهره شما زیاد باشد، مبلغ پرداخت های شما بیشتر است.

این شکل نمونه ای از پرداخت ماهانه وام مسکن برای وام مسکن 300000 دلار با استهلاک 25 ساله با نرخ سود مختلف را نشان می دهد.

زمان دریافت وام با وام دهنده یا کارگزار وام مسکن خود صحبت کنید تا ببینید آیا می توانید با نرخ بهره پایین تر مذاکره کنید یا خیر!

بهره وام در کانادا

بهره عبارت است از هزینه ای که شما به ازای استفاده از پول وام دهنده خود پرداخت می کنید. هنگام درخواست وام مسکن، وام دهنده شما ممکن است گزینه های مختلف نرخ بهره را ارائه دهد. نرخ ها با گذشت زمان افزایش و کاهش می یابد.

هر بار که مدت وام مسکن خود را تمدید می کنید، مجدداً درباره نرخ بهره وام مسکن خود مذاکره می کنید. این بدان معناست که پرداخت وام مسکن شما ممکن است در آینده بیشتر یا کمتر باشد.

تعیین نرخ بهره وام در کانادا

وام دهندگان نرخ بهره وام مسکن را تعیین می کنند. آنها عواملی را در نظر می گیرند که به آنها در تعیین نرخ کمک می کند. این عوامل می تواند شامل موارد زیر باشد:

• طول مدت وام مسکن

• نرخ بهره اصلی

• نوع بهره ای که انتخاب می کنید (ثابت، متغیر یا ترکیبی)

• سابقه اعتباری شما

• شغل شما

وام دهندگان معمولاً زمانی که مدت زمان اقساط زیاد باشد نرخ بهره بالاتری را ارائه می دهند البته همیشه اینطور نیست.

نرخ های بهره اصلی وام در کانادا

نرخ بهره اصلی عبارت است از نرخی به طور معمول وام دهندگان برای وام در نظر می گیرند و یک نرخ رایج بین همه افراد است. نرخ ها می توانند به طور منظم تغییر کنند. وام دهنده شما ممکن است نرخ بهره اصلی به علاوه یک درصد سود بیشتر را به شما پیشنهاد دهد. این مورد اغلب درباره وام مسکن با نرخ متغیر صادق است.

به عنوان مثال، وام دهنده شما می تواند نرخ اصلی به علاوه 1 را به شما ارائه دهد. این بدان معناست که نرخ بهره شما 1 درصد بیشتر از مبلغ اصلی ذکر شده است. اگر نرخ اصلی 3.5٪ است، نرخ شما 4.5 است. اگر نرخ اولیه به 3.7 افزایش یابد، نرخ شما به 4.7 افزایش می یابد.

نرخ سود

نرخ سود نرخی است که وام دهندگان به اضافه پولی که می دهند مشخص می کنند. این نرخی است که در وب سایت وام دهنده می توانید مشاهده کنید. این نرخ ها می توانند به طور منظم تغییر کنند.

مطلب پیشنهادی: مالیات در کانادا

نرخ های تخفیف دار

نرخ های تخفیف دار پایین تر از نرخ های اعلام شده وام دهنده است. از وام دهنده خود بپرسید که آیا می تواند تخفیفی به شما ارائه دهد یا خیر! این می تواند هزاران دلار برای شما صرفه جویی ایجاد کند.

نرخ بهره و نحوه محاسبه آن بر پرداخت منظم وام مسکن شما تأثیر می گذارد. وام مسکن معمولاً مبلغ زیادی است. بنابراین، تفاوتهای جزئی در نرخ بهره می تواند تأثیر قابل توجهی بر هزینه های شما داشته باشد.

تاثیر رتبه اعتباری بر نرخ بهره

وام دهندگان به گزارش اعتباری و امتیاز اعتباری شما نگاه می کنند تا تصمیم بگیرند آیا به شما وام دهند یا خیر! آنها همچنین از این مورد برای تعیین میزان بهره ای که برای وام گرفتن از شما دریافت می کنند استفاده می کنند.

اگر سابقه اعتباری ندارید یا سابقه اعتباری ضعیفی دارید، دریافت وام مسکن برای شما سخت تر می شود. اگر سابقه اعتباری خوبی دارید، ممکن است بتوانید نرخ بهره کمتری برای وام مسکن خود دریافت کنید. این می تواند در زمان شما در هزینه های زیادی صرفه جویی کند.

وام مسکن با نرخ بهره ثابت

نرخ بهره ثابت برای کل مدت ثابت می ماند. این موارد معمولاً بالاتر از نرخ بهره متغیر هستند.

اگر می خواهید وام مسکن با نرخ بهره ثابت بهتر باشد:

• پرداخت های خود را در طول مدت وام مسکن خود یکسان نگه دارید.

• پیشاپیش بدانید که تا پایان دوره خود چقدر مبلغ پرداخت خواهید کرد.

• نرخ بهره خود را یکسان نگه دارید زیرا ممکن است نرخ سود بازار افزایش یابد.

وام مسکن با نرخ بهره متغیر

نرخ بهره متغیر می تواند در طول دوره شما افزایش و کاهش یابد. اگر نرخ بهره متغیری را انتخاب کنید، ممکن است نرخ شما کمتر از نرخ ثابت باشد.

پیش بینی افزایش و کاهش نرخ بهره دشوار است. در نظر بگیرید که در صورت افزایش نرخ بهره چقدر می توانید مدت زمان پرداخت وام مسکن را افزایش دهید! توجه داشته باشید که بین سال های 2005 تا 2015 ، نرخ بهره از 0.5 تا 4.75 درصد متغیر بوده است.

در نظر بگیرید که آیا با افزایش نرخ بهره راحت هستید یا خیر! تعیین کنید که آیا بودجه شما می تواند پرداخت های بیشتری را انجام دهد؟ در غیر این صورت، وام مسکن با نرخ بهره ثابت برای شما بهتر است. همچنین ممکن است پرداخت های ثابت با نرخ بهره متغیر را در نظر بگیرید.

اگر با شرایط زیر راحت هستید، وام مسکن با نرخ بهره متغیر ممکن است برای شما بهتر باشد:

• پرداخت وام مسکن شما به طور بالقوه در حال تغییر است.

• دارای وام مسکن با گزینه قابلیت تبدیل هستید.

*شما می توانید اطلاعات مربوط به نرخ بهره فعلی را از بانک کانادا یا وب سایت وام دهنده خود دریافت کنید.

پرداختهای ثابت با نرخ بهره متغیر

اگر نرخ بهره افزایش یابد، بیشتر پرداختی شما به سود و کمتر به اصل پرداخت منجر می شود. اگر نرخ بهره کاهش یابد، بیشتر پرداختی شما اصل پرداخت می شود. این بدان معناست که شما سریعتر وام مسکن خود را پرداخت می کنید.

اگر نرخ بهره بازار به درصد معینی برسد، وام دهنده شما ممکن است پرداخت های شما را افزایش دهد. این افزایش پرداخت باعث می شود که وام مسکن خود را تا پایان دوره استهلاک پرداخت کنید. زمان شروع پرداخت در قرارداد وام مسکن شما ذکر شده است.

پرداخت های قابل تنظیم با نرخ بهره متغیر

در پرداخت های قابل تنظیم، اگر نرخ بهره تغییر کند، میزان پرداختی شما نیز تغییر می کند. در این روش مبلغ معینی از هر پرداختی به اصل مبلغ و مابقی برای نرخ بهره پرداخت می شود. با تغییر نرخ بهره، سهم نیز تغییر می کند.

اگر نرخ بهره افزایش یابد، پرداخت های شما افزایش می یابد. مطمئن شوید که در صورت افزایش پرداخت ها می توانید بودجه خود را تنظیم کنید.

از وام دهنده خود بپرسید که می تواند موارد زیر را در نظر بگیرد:

سقف نرخ بهره: حداکثر نرخ بهره ای که وام دهنده شما می تواند دریافت کند. با مشخص شدن این مورد شما هرگز مجبور نیستید بیش از حداکثر سقف سود بپردازید، حتی اگر نرخ بهره افزایش یابد.

یک ویژگی تبدیل پذیری: جایی که در هر زمان از دوره شما می توانید وام مسکن خود را به نرخ بهره ثابت تبدیل یا تغییر دهید.

توجه داشته باشید که اگر ویژگی تبدیل پذیری را انتخاب کرده اید و وام مسکن خود را به نرخ بهره ثابت تغییر داده اید:

• معمولا باید هزینه ای پرداخت کنید.

• ممکن است شرایط خاصی برای شما اعمال شود.

نرخ بهره جدید ثابت شما ممکن است بالاتر از نرخ بهره متغیری باشد که پرداخت کرده اید.

وام مسکن ترکیبی در کانادا

شما می توانید وام مسکن ترکیبی را انتخاب کنید. در این وام های مسکن، بخشی از نرخ بهره شما ثابت و دیگری متغیر است. در صورت افزایش نرخ بهره، بخش ثابت به شما مزایای جزئی می دهد. در صورت کاهش نرخ، بخش متغیر مزایای جزئی را ارائه می دهد.

هر قسمت ممکن است شرایط متفاوتی داشته باشد. این بدان معناست که انتقال وام های مسکنی ترکیبی به وام دهندگان دیگر دشوارتر است.

جریمه های وام مسکن در کانادا

اگر مجدداً قرارداد وام مسکن خود را مورد مذاکره قرار دهید یا وام مسکن خود را به طور کامل قبل از پایان مدت پرداخت کنید، ممکن است مجبور به پرداخت جریمه پیش پرداخت باشید. مبلغی که پرداخت می کنید بستگی به نوع وام مسکن شما دارد. همچنین بستگی به شرایط قرارداد وام مسکن شما دارد. این مبلغ می تواند هزاران دلار باشد.

هنگام انتخاب مدت دوره، وضعیت زندگی خود را در نظر بگیرید. اگر قصد دارید در آینده ای نزدیک تغییری کنید، ممکن است یک وام با دوره کوتاه مدت برای شما بهتر باشد.

چگونه دوره استهلاک بر هزینه ها تأثیر می گذارد؟

هرچه دوره استهلاک طولانی تر باشد، پرداخت های شما کمتر خواهد بود. به خاطر داشته باشید که وقتی زمان بیشتری برای پرداخت وام مسکن خود صرف می کنید، سود بیشتری پرداخت می کنید.

در این شکل نمونه ای از آثار استهلاک بر مبلغ پرداخت ماهانه بر اساس وام مسکن 300000 دلار با سود 4 درصد را مشاهده می کنید.

در این شکل نمونه ای از اثرات استهلاک بر کل هزینه بهره براساس وام مسکن 300000 دلار با نرخ سود 4 درصد را مشاهده می کنید.

مواردی که هنگام انتخاب مدت وام مسکن و استهلاک باید در نظر بگیرید!

هنگامی که وام مسکن خود را تمدید می کنید، ممکن است وام دهنده شما نرخ بهره پایین تر یا بالاتر از نرخ بهره فعلی شما ارائه دهد. این ممکن است بر میزان پرداخت وام مسکن و بودجه شما تأثیر بگذارد. اگر نرخ بهره جدید شما پایین تر باشد، در پول خود صرفه جویی می کنید. اگر نرخ بهره جدید بالاتر باشد، ممکن است دیگر نتوانید پرداخت وام مسکن خود را بپردازید.

گزینه های خود را با دقت بسنجید تا بهترین مدت وام مسکن متناسب با نیاز شما انتخاب شود.

نرخ بهره

سود، هزینه ای است که برای وام دادن به وام دهنده پرداخت می شود. هرچه نرخ بهره شما بیشتر باشد، پرداخت وام مسکن شما نیز بیشتر خواهد بود. هر بار که مدت وام مسکن خود را تمدید می کنید، مجدداً باید درباره نرخ بهره وام مسکن خود مذاکره می کنید. این مذاکره به این منظور است که ببینید پرداخت وام مسکن شما در آینده می تواند بیشتر یا کمتر باشد.

هنگامی که برای وام مسکن درخواست می دهید، وام دهنده شما نرخ بهره را به شما ارائه می دهد. می توانید درباره این نرخ صحبت کنید تا ببینید آیا آنها می توانند نرخ کمتری به شما ارائه دهند یا خیر.

نرخ بهره ای که وام دهنده شما ارائه می دهد ممکن است به موارد زیر بستگی داشته باشد:

• طول مدت وام مسکن شما

• نوع بهره ای که انتخاب می کنید.

• نرخ بهره فعلی ارائه شده توسط وام دهنده شما

• سابقه اعتباری شما

• شغل شما

• شرایط شما(ممکن واجد شرایط تخفیف باشید)

نوع وام دهنده ای که انتخاب می کنید مانند بانک، اتحادیه اعتباری، شرکت تامین مالی یا شرکت سرمایه گذاری در وام مسکن.

شرایط پرداخت وام مسکن در کانادا

شرایط پرداخت به میزان پرداخت وام مسکن شما اشاره دارد. همچنین می توانید برنامه پرداخت سریع را انتخاب کنید! پرداخت های تسریع شده به شما این امکان را می دهد که معادل یک پرداخت ماهانه اضافی در هر سال پرداختی داشته باشید. این می تواند هزاران یا ده ها هزار دلار از سود شما در طول عمر وام مسکن شما صرفه جویی کند.

گزینه های پرداخت شما ممکن است شامل موارد زیر باشد:

• ماهانه – 1 پرداخت در ماه

• نصف ماه-2 پرداخت در ماه

• هفتگی – 1 پرداخت در هفته

مالیات بر دارایی

به عنوان صاحب خانه، باید مالیات بر دارایی خانه خود را بپردازید. مبلغی که پرداخت می کنید بستگی به ارزش خانه شما و محل زندگی شما دارد.

برخی از موسسات مالی مالیات اموال شما را برای شما بررسی و میزان مالیات را محاسبه کنند. در این صورت، وام دهنده شما مبلغ مالیات بر دارایی را به پرداخت های معمولی شما اضافه می کند.

جریمه های وام مسکن در کانادا

در صورت شکستن قرارداد، وام دهندگان وام مسکن جریمه دریافت می کنند. این بدان معناست که اگر خانه خود را بفروشید، هزاران دلار هزینه جریمه به وام دهنده بدهکار می شوید. مگر اینکه در وام مسکن خود شرایط انعطاف پذیری داشته باشید.

گزینه های مربوط به انعطاف پذیری وام مسکن شامل موارد زیر است:

• وام مسکن باز یا بسته است.

• ارائه یک ثبت امنیتی استاندارد یا وثیقه است.

وام مسکن باز و بسته

بین وام های مسکن باز و بسته تفاوت های کمی وجود دارد. تفاوت اصلی در انعطاف پذیری شما در پرداخت های اضافی یا پرداخت کامل وام مسکن است.

وام مسکن در کانادا

نرخ بهره معمولاً بر اساس وام مسکن و طول مدت پرداختی اقساط است. اگر می خواهید پول اضافی را برای وام مسکن خود اختصاص دهید، این امر انعطاف پذیری بیشتری را امکان پذیر می کند.

وام مسکن باز ممکن است انتخاب خوبی برای شما باشد اگر:

• قصد دارید به زودی وام مسکن خود را پرداخت کنید.

• قصد فروش خانه خود را در آینده نزدیک دارید.

• فکر کنید ممکن است هر از گاهی پول اضافی برای وام مسکن خود داشته باشید.

وام مسکن بسته

در این روش نرخ بهره معمولاً کمتر از وام مسکن باز است. وام های مسکن بسته معمولاً میزان پولی را که می توانید هر سال به وام مسکن خود اختصاص دهید، محدود می کند .همه وام های مسکن بسته دارای امتیاز پیش پرداخت نیستند. آنها از وام دهنده به وام دهنده متفاوت هستند.

وام مسکن بسته می تواند انتخاب خوبی برای شما باشد اگر:

• شما قصد دارید خانه خود را برای مدت طولانی نگه دارید.

• امتیازات پیش پرداخت انعطاف پذیری کافی را برای پیش پرداخت هایی که انتظار دارید انجام دهید، فراهم می کنید.

وام مسکن قابل تبدیل

اگر خانه خود را برای خرید خانه دیگری می فروشید، وام مسکن قابل تبدیل به شما امکان می دهد وام مسکن فعلی خود را منتقل کنید. این شامل انتقال مانده وام مسکن، نرخ بهره و شرایط و ضوابط است.

ممکن است بخواهید انتقال وام مسکن خود را در نظر بگیرید اگر:

• شما شرایط مساعدی در مورد وام مسکن فعلی خود دارید.

• شما می خواهید از جریمه های پیش پرداخت برای شکستن زودهنگام قرارداد وام مسکن خود جلوگیری کنید.

• با وام دهنده خود مشورت کنید تا ببینید آیا وام مسکن شما واجد شرایط تبدیل است؟ در مورد هرگونه محدودیتی که ممکن است اعمال شود بپرسید.

اگر هزینه خانه جدید شما کمتر از مبلغ وام مسکن شما باشد، ممکن است جریمه پیش پرداخت بپردازید و در صورت نیاز به وام بیشتر برای خانه جدید باید از وام دهنده خود درخواست کنید.

وام مسکن فرضی

این وام مسکن به شما این امکان را می دهد که وام مسکن دیگران و اموال آنها را بر عهده بگیرید. همچنین به شخص دیگری اجازه می دهد تا رهن و اموال شما را تصاحب کند. در این روش شرایط وام مسکن اصلی باید ثابت بماند.

ممکن است بخواهید وام مسکن فرضی داشته باشید اگر:

• شما یک خریدار هستید و نرخ بهره از زمانی که برای اولین بار وام مسکن خود را گرفته اید افزایش یافته است.

• شما یک فروشنده هستید و می خواهید به خانه کم هزینه تری بروید اما می خواهید از هزینه های پیش پرداخت خودداری کنید.

وام دهنده باید خریداری را که می خواهد وام مسکن را در نظر بگیرد تأیید کند. در صورت تأیید، خریدار مابقی پرداخت وام مسکن را به وام دهنده تحویل می دهد. همچنین خریدار مسئولیت شرایط و ضوابط مندرج در قرارداد رهن را بر عهده دارد.

اگر خریدار وام مسکن خود را پرداخت نکند، وام دهنده ممکن است از فروشنده بخواهد که پرداختها را انجام دهد.

با وام دهنده خود مشورت کنید تا ببینید آیا وام مسکن شما قابل قبول است یا خیر! وام دهندگان ممکن است برای وام مسکن فرضی هزینه ای از شما بگیرند. قرارداد وام مسکن شما نشان می دهد که آیا برای تکمیل انتقال نیاز به پرداخت هزینه دارید یا ندارید.

وثیقه در وام مسکن در کانادا

وام مسکن وامی است که با املاک، مانند خانه، تضمین شده است. وقتی وام مسکن می گیرید، وام دهنده وثیقه ای را در اموال شما ثبت می کند.

هزینه وثیقه وام در کانادا

با استفاده از وام مسکن، می توانید چندین وام را از وام دهنده خود دریافت کنید. هزینه وثیقه را می توان مبلغی بالاتر از وام مسکن واقعی ثبت کرد. برای پرداخت وام مسکن و ثبت وام جدید از پرداخت هزینه اجتناب کنید. شما فقط باید پولی را که از طریق آن وام گرفته اید، از جمله بهره، پرداخت کنید.

ویژگی های وام مسکن اختیاری

بازپرداخت نقدی

بازگشت وجه نقد یک ویژگی اختیاری در برخی از وام های مسکن است. این مورد بخشی از مبلغ وام مسکن را بلافاصله به صورت نقدی به شما می دهد. این می تواند به شما در پرداخت هزینه های مورد نیاز هنگام دریافت خانه مانند هزینه های قانونی کمک کند.

معمولاً، اگر از ویژگی بازگشت پول نقد استفاده می کنید، نرخ بهره شما بالاتر است. میزان بهره ای که باید بپردازید ممکن است در نهایت بیشتر از مبلغی که به عنوان پول نقد دریافت می کنید برای شما هزینه داشته باشد.

وام دهنده شما می تواند محدودیتی برای ویژگی بازگشت پول نقد ایجاد کند. به عنوان مثال، ممکن است نتوانید از وجوه نقدی پس انداز شده به عنوان بخشی از پیش پرداخت خود استفاده کنید.

وام دهنده شما ممکن است از شما بخواهد که بخشی از پول نقد یا تمام آن را بازگردانید. این معمولاً در صورتی اتفاق می افتد که تصمیم بگیرید قبل از پایان مدت قرارداد وام مسکن خود را نقض کنید.

بیمه

وام دهنده شما ممکن است از شما بخواهد که بیمه را به عنوان بخشی از قرارداد وام مسکن خود پرداخت کنید. بیمه از شما و وام دهنده شما در برابر ضررهای مربوط محافظت می کند. به عنوان مثال، بیمه از شما در برابر تقلب در عنوان محافظت می کند.

*تقلب در عنوان زمانی رخ می دهد که عنوان خانه شما به سرقت رفته باشد و یا کلاهبرداری شده باشد برای مثال فرد دیگری خانه را بفروشد.

دو نوع حق بیمه وجود دارد:

بیمه وام دهنده: این بیمه از وام دهنده تا زمان پرداخت کامل وام مسکن محافظت می کند.

بیمه مالک خانه: تا زمانی که صاحب خانه هستید از صاحب خانه محافظت می کند حتی اگر وام مسکن وجود ندارد.

هنگامی که بیمه مالکیت دریافت می کنید، هزینه را بر اساس ارزش خانه خود می پردازید. به طور کلی حق بیمه بین 150 تا 350 دلار هزینه دارد اما می تواند هزینه بیشتری نیز داشته باشد. اگر بلافاصله بیمه نامه خریداری نمی کنید، می توانید آن را بعدا خریداری کنید.

بیمه عنوان در دسترس افراد زیر است:

• وکیل

• شرکت های بیمه

• نمایندگان بیمه

• کارشناسان وام مسکن

بیمه وام مسکن، معلولیت و بیماریهای بحرانی

خدمات اختیاری بیمه وام مسکن شامل بیمه عمر، بیماری و از کار افتادگی است. این خدمات اختیاری با بیمه وام مسکن متفاوت است. این مورد می تواند به شما در پرداخت وام مسکن کمک کنند اگر:

• شغل خود را از دست بدهید.

• مجروح یا معلول شوید.

• به شدت بیمار شوید.

• فرد فوت کند.

هنگام دریافت وام مسکن، ممکن است وام دهنده شما بیمه اختیاری وام مسکن به شما ارائه دهد. برای تأیید وام مسکن نیازی به خرید بیمه نیست. وام دهنده هزینه این خدمات اختیاری را به پرداخت وام مسکن شما اضافه می کند.

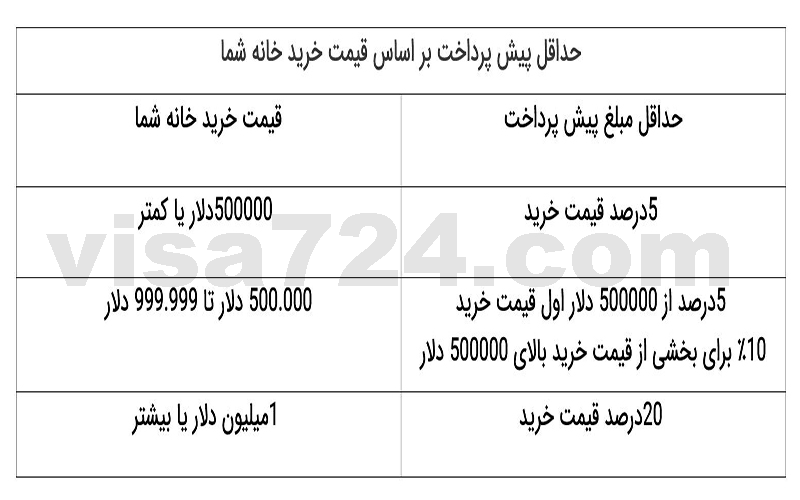

حداقل پیش پرداخت وام مسکن در کانادا

پیش پرداخت مبلغ پولی است که برای خرید خانه اختصاص می دهید. وام دهنده شما پیش پرداخت را از قیمت خرید خانه شما کسر می کند. وام مسکن شما بقیه قیمت خانه را پوشش می دهد.

حداقل مبلغ مورد نیاز برای پیش پرداخت شما بستگی به قیمت خرید خانه دارد. اگر پیش پرداخت شما کمتر از 20 درصد قیمت خانه شما باشد، باید بیمه وام مسکن خریداری کنید.

اگر مشاغل آزاد دارید یا سابقه اعتباری ضعیفی دارید، ممکن است وام دهنده شما به پیش پرداخت بیشتری نیاز داشته باشد.

سوالات متدوال درباره پیش پرداخت وام مسکن در کانادا

چگونه می توان حداقل پیش پرداخت خود را محاسبه کرد؟

محاسبه حداقل پیش پرداخت بستگی به قیمت خرید خانه دارد.

اگر قیمت خرید خانه 500000 دلار یا کمتر است؟ چگونه پیش پرداخت حساب می شود؟

فرض کنید قیمت خرید خانه شما 400000 دلار است. شما نیاز به حداقل پیش پرداخت 5 درصد از قیمت خرید دارید. قیمت خرید ضرب در 5٪ معادل 20000 دلار است.

اگر قیمت خرید خانه بیش از 500000 دلار است چگونه حساب می شود؟

فرض کنید قیمت خرید خانه شما 600000 دلار است. با افزودن 2 مبلغ می توانید حداقل پیش پرداخت خود را محاسبه کنید. مبلغ اول 5٪ از 500000 دلار اول است که معادل 25000 دلار است. مبلغ دوم 10٪ از موجودی باقیمانده 100000 دلار است که معادل 10000 دلار است. هر دو مبلغ را با هم جمع کنید که مجموعاً 35000 دلار به شما می دهد.

بیمه وام مسکن چیست؟

در صورتی که نتوانید پرداخت وام مسکن خود را انجام دهید، بیمه وام مسکن از وام گیرنده وام مسکن محافظت می کند. اگر پیش پرداخت شما کمتر از 20 درصد قیمت خانه شما باشد، باید بیمه وام مسکن بخرید.

وام دهنده شما ممکن است از شما بخواهد بیمه وام مسکن بگیرید، حتی اگر 20٪ پیش پرداخت داشته باشید! این معمولاً در صورتی که مشاغل آزاد داشته باشید یا سابقه اعتباری ضعیفی داشته باشید، صادق است.

بیمه وام مسکن در صورت زیر وجود ندارد:

• قیمت خرید خانه 1 میلیون دلار یا بیشتر است.

• این وام با استانداردهای شرکت بیمه وام مسکن مطابقت ندارد.

*وام دهنده شما دریافت بیمه وام مسکن را از طرف شما در صورت نیاز با شما هماهنگ می کند.

هزینه بیمه وام مسکن

هزینه ای که برای بیمه وام مسکن پرداخت می کنید حق بیمه نامیده می شود. حق بیمه وام مسکن بین 0.6 تا 4.50 درصد از مبلغ وام مسکن شما را شامل می شود. حق بیمه شما به میزان پیش پرداخت شما بستگی دارد. هرچه پیش پرداخت شما بیشتر باشد، حق بیمه وام مسکن کمتری پرداخت می کنید.

شما می توانید حق بیمه خود را با افزودن آن به وام مسکن خود یا با یک مبلغ یکجا از قبل پرداخت کنید.

انتاریو، مانیتوبا و کبک مالیات فروش استانی را برای حق بیمه وام مسکن اعمال می کنند. وام دهنده شما نمی تواند مالیات استانی بر حق بیمه را به وام مسکن شما اضافه کند. هنگام دریافت وام مسکن باید این مالیات را بپردازید و آن را بر اصل پول خود اضافه نکنید!

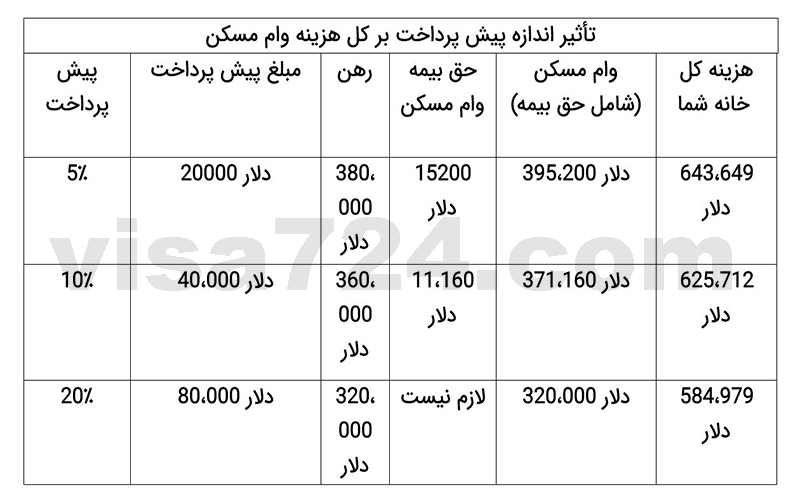

چگونه پیش پرداخت بر هزینه کل وام مسکن تأثیر می گذارد؟

تا آنجا که می توانید برای پیش پرداخت خود پس انداز کنید. هرچه پیش پرداخت بیشتر باشد، وام مسکن کمتر است، که می تواند هزاران دلار در ذخیره پول به شما کمک کند.

*فرض کنید شما خانه ای خریداری می کنید که 400000 دلار هزینه دارد.

موارد زیر را فرض کنید:

• نرخ سود 4 درصد

• مدت استهلاک 25 سال است.

• شرایط پرداخت ماهانه است.

• حق بیمه وام مسکن به وام مسکن اضافه می شود.

آماده شدن برای دریافت وام مسکن

قبل از شروع دریافت وام مسکن، وضعیت مالی خود را ارزیابی کنید. اقدامات لازم برای اطمینان از آمادگی مالی خرید خانه وجود دارد.

بررسی گزارش اعتبار

یک وام دهنده بالقوه قبل از تأیید شما برای وام مسکن، گزارش اعتباری شما را بررسی می کند. قبل از شروع خرید وام مسکن، یک نسخه از گزارش اعتبار خود را سفارش دهید. اطمینان حاصل کنید که هیچ خطایی ندارد.

اگر نمره اعتباری خوبی ندارید، وام دهنده ممکن است:

• از تصویب وام مسکن امتناع کند.

• تصمیم بگیرد که وام مسکن خود را با مبلغ کمتر یا نرخ بهره بالاتر ارائه دهد.

• تنها در صورتی که پیش پرداخت زیادی دارید، درخواست شما را در نظر بگیرد.

• حتی اگر پیش پرداخت 20 درصد یا بیشتر داشته باشید، باید بیمه وام مسکن دریافت کنید.

تعیین بودجه

برای واجد شرایط بودن برای وام مسکن، باید به وام دهنده خود ثابت کنید که می توانید مبلغ مورد نیاز خود را تأمین کنید.

وام دهندگان وام مسکن و کارگزاران وام مسکن از اطلاعات مالی شما برای محاسبه هزینه ماهانه مسکن و کل بدهی استفاده می کنند. آنها از این اطلاعات برای تعیین توان مالی شما استفاده می کنند.

وام دهندگان و کارگزاران اطلاعاتی مانند:

• درآمد شما (قبل از مالیات)

• هزینه های شما (شامل آب و برق و هزینه های زندگی)

• مبلغی که وام می گیرید.

• بدهی های شما

• گزارش اعتباری و امتیاز شما

• دوره استهلاک

مجموع هزینه های ماهانه مسکن

کل هزینه ماهانه مسکن شما نباید بیش از 39 درصد از درآمد ناخالص خانوار شما باشد. این درصد به عنوان نسبت بدهی ناخالص (GDS) نیز معروف است. البته حتی اگر نسبت GDS شما کمی بیشتر باشد، ممکن است واجد شرایط دریافت وام مسکن باشید. نسبت GDS بالاتر به این معنی است که شما ریسک دریافت بدهی بیشتری را نسبت به توان خود افزایش می دهید.

هزینه های ماهانه مسکن شما شامل موارد زیر است:

• پرداخت وام مسکن

• مالیات بر مستغلات

• هزینه های آپارتمان (در صورت وجود)

مجموع بار بدهی

کل بدهی شما نباید بیش از 44 درصد درآمد ناخالص شما باشد. این شامل کل هزینه های ماهانه مسکن شما به علاوه سایر بدهی های شما می شود. این درصد به عنوان نسبت خدمات بدهی کل (TDS) نیز شناخته می شود. حتی اگر نسبت TDS شما کمی بیشتر باشد، ممکن است واجد شرایط وام مسکن باشید. نسبت TDS بالاتر به این معنی است که شما ریسک دریافت بدهی بیشتری را نسبت به توان خود افزایش می دهید.

سایر بدهی ها ممکن است شامل پرداخت ماهانه شما برای موارد زیر باشد:

• موجودی کارت اعتباری

• وام خودرو

• وام دانشجویی

• حمایت از فرزند یا همسر

• هرگونه بدهی دیگر

چگونه آزمون استرس می تواند بر صلاحیت دریافت وام مسکن تأثیر بگذارد؟

نهادهای تحت نظارت فدرال، مانند بانک ها، برای گرفتن وام مسکن از شما می خواهند در آزمون استرس قبول شوید. این بدان معناست که شما باید ثابت کنید که می توانید اقساط را با نرخ بهره مشخص شده پرداخت کنید. این نرخ معمولاً بیشتر از نرخ واقعی قرارداد وام مسکن شما است.

حتی اگر نیازی به بیمه وام مسکن ندارید، باید از این تست استرس عبور کنید. اتحادیه های اعتباری و دیگر وام دهندگانی که دارای مقررات فدرال نیستند نیز ممکن است از شما بخواهند که در آزمون استرس وام مسکن قبول شوید.

پیش تصویب وام مسکن چیست؟

هنگام خرید وام مسکن، می توانید گزینه های ارائه شده توسط وام دهندگان مختلف را مقایسه کنید. وام دهندگان وام مسکن روندی دارند که ممکن است به شما اجازه دهد:

• حداکثر مبلغ وام مسکن را که می توانید واجد شرایط باشید بدانید.

• بسته به وام دهنده، نرخ بهره را برای 60 تا 130 روز محدود کنید.

فرایند پیش تصویب وام مسکن ممکن است در مراحل مختلف تقسیم شود. همچنین ممکن است به آن احراز صلاحیت وام مسکن یا پیش مجوز وام مسکن گفته شود. وام دهندگان مختلف برای هر مرحله ای که ارائه می دهند تعاریف و معیارهای متفاوتی دارند.

در طول این فرایند، وام دهنده به امور مالی شما نگاه می کند تا حداکثر مبلغی را که ممکن است به شما وام دهد و با چه نرخ بهره مشخص کند. آنها اطلاعات شخصی شما و اسناد مختلف را درخواست می کنند.

از کجا می توان پیش تصویب وام مسکن دریافت کرد؟

می توانید از وام گیرندگان و کارگزاران وام مسکن پیش تأیید وام دریافت کنید.

وام دهندگان وام مسکن

وام دهندگان وام مسکن به طور مستقیم به شما وام می دهند. وام های مسکن از انواع مختلفی از وام دهندگان موجود است، مانند:

• بانک ها

• اتحادیه های اعتباری

• شرکت های وام مسکن

• شرکت های بیمه

• شرکت های قرض الحسنه

وام دهندگان مختلف ممکن است دارای نرخ بهره و شرایط متفاوتی برای خدمات مشابه باشند. با چند وام دهنده صحبت کنید تا مطمئن شوید که بهترین وام مسکن را بر اساس نیازهای خود تهیه می کنید.

اگر پس از امضای قرارداد وام مسکن خود، وام دهندگان را تغییر دهید، ممکن است مجبور به پرداخت جریمه پیش پرداخت باشید. اطمینان حاصل کنید که شرایط و ضوابط قرارداد وام مسکن خود را درک کرده اید.

واسطه وام مسکن

کارگزاران وام مسکن مستقیماً به شما وام نمی دهند. آنها با یافتن وام دهنده برای شما معاملات را ترتیب می دهند. برخی از وام دهندگان فقط خدمات خود را مستقیماً به وام گیرندگان ارائه می دهند، در حالی که برخی از خدمات وام مسکن فقط از طریق کارگزاران در دسترس است. از آنجا که کارگزاران به بسیاری از وام دهندگان دسترسی دارند، ممکن است طیف وسیعی از خدمات وام مسکن را برای انتخاب ارائه دهند.

واسطان وام مسکن همه به وام دهندگان یکسان دسترسی ندارند. این بدان معناست که وام های مسکن موجود از یک کارگزار به کارگزار دیگر متفاوت است. وقتی با یک کارگزار وام مسکن سر و کار دارید، بپرسید با کدام وام دهندگان همکاری می کنند.

واسطان وام عموما هزینه خدمات خود را دریافت نمی کنند. در عوض، آنها معمولاً هنگام تنظیم معامله، از وام دهنده کمیسیون دریافت می کنند.

چه مدارکی را به وام دهنده یا کارگزار وام مسکن خود ارائه دهید؟

قبل از تأیید مجدد، وام دهنده یا کارگزار وام مسکن موارد زیر را بررسی می کند:

• دارایی های شما

• درآمد شما

• سطح بدهی شما

شما باید موارد زیر را ارائه دهید:

• مدارک شناسایی

• مدرک اشتغال

• مدرکی که نشان می دهد می توانید هزینه های پیش پرداخت را پرداخت کنید.

• اطلاعات مربوط به سایر دارایی های شما مانند ماشین، خانه یا قایق

• اطلاعات مربوط به بدهی ها یا تعهدات مالی شما

برای اثبات اشتغال، ممکن است مجبور باشید موارد زیر را ارائه دهید:

• مدرکی مبنی بر حقوق فعلی یا نرخ دستمزد ساعتی شما؛ به عنوان مثال، یک سند حقوق و دستمزد اخیر

• موقعیت و مدت زمان حضور شما در محل کار

• در صورت مشاغل آزاد، آگهی های ارزیابی آژانس درآمد کانادا در 2 سال گذشته

• وام دهنده یا کارگزار وام مسکن شما ممکن است از شما بخواهد که صورت های مالی اخیر حساب های بانکی یا سرمایه گذاری ها را ارائه دهید. این به آنها کمک می کند تعیین کنند که بررسی کنند که شما توانایی پیش پرداختی دارید.

بدهی ها یا تعهدات مالی شما ممکن است شامل پرداخت های ماهانه شما برای موارد زیر باشد:

• موجودی کارت اعتباری

• حمایت از فرزند یا همسر

• وام خودرو

• وام دانشجویی

• هرگونه بدهی دیگر

آنچه باید در طول مراحل پیش تصویب مورد توجه قرار گیرد!

مبلغ پیش تصویب حداکثر مبلغی است که می توانید برای وام مسکن دریافت کنید البته این مورد تضمین نمی کند که با این مبلغ وام مسکن دریافت کنید. مبلغ وام مسکن تأیید شده به ارزش ملک و میزان پیش پرداخت شما بستگی دارد. همچنین می توانید به املاک در محدوده قیمت پایین تر نگاه کنید تا بودجه خود را تا حد ممکن افزایش ندهید.

اگر وام دهنده درخواست وام مسکن شما را رد کرد، چه باید کرد؟

وام دهنده می تواند از شما برای ارائه وام مسکن امتناع کند، حتی اگر از قبل تأیید شده باشید. قبل از اینکه وام دهنده وام شما را تأیید کند، آنها تأیید می کنند که ملک مورد نظر شما دارای استانداردهای خاصی است یا خیر. این استانداردها از وام دهنده به وام دهنده متفاوت خواهد بود.

هر وام دهنده دستورالعمل ها و سیاست های مربوط به وام دهی خود را تعیین می کند. اگر سابقه اعتباری ضعیفی دارید، وام دهنده ممکن است از اعطای وام مسکن به شما خودداری کند. ممکن است دلایل دیگری نیز وجود داشته باشد. اگر وام مسکن دریافت نمی کنید، از وام دهنده خود در مورد سایر گزینه های موجود در دسترس خود سوال کنید.

هنگام تأیید اولیه، از کارگزار یا وام دهنده خود موارد زیر را بپرسید:

• آنها برای چه مدت نرخ پیش تصویب شده را تضمین می کنند؟

• اگر نرخ بهره کاهش یابد در حالی که از پیش تأیید شده اید، به طور خودکار کمترین نرخ را دریافت خواهید کرد؟

تمدید وام مسکن در کانادا

هنگامی که از وام دهنده وام مسکن می گیرید، قرارداد شما برای یک دوره زمانی خاص در حال اجرا است. این مدت وام مسکن نامیده می شود و می تواند از چند ماه تا پنج سال یا بیشتر متغیر باشد. شما باید وام مسکن خود را در پایان هر دوره تمدید کنید مگر اینکه موجودی را به طور کامل پرداخت کنید. به احتمال زیاد برای بازپرداخت کامل وام مسکن خود به شرایط متعددی نیاز خواهید داشت.

بیانیه تمدید وام مسکن

اگر قرارداد وام مسکن شما با یک موسسه مالی تحت نظارت فدرال، مانند بانک است، وام دهنده باید حداقل 21 روز قبل از پایان مدت موجود، فرم تمدید را به شما ارائه دهد. وام دهنده شما همچنین باید 21 روز قبل از پایان دوره خود به شما اطلاع دهد اگر وام مسکن شما را تمدید نکنید چه مشکلاتی پیش خواهد آمد.

بیانیه تمدید وام مسکن در کانادا باید حاوی اطلاعات زیر باشد:

• موجودی یا اصل باقیمانده در تاریخ تمدید

• نرخ بهره

• شرایط پرداخت

• هر گونه هزینه که اعمال می شود.

بیانیه تمدید همچنین باید مشخص کند که نرخ بهره ارائه شده تا تاریخ تمدید شما افزایش نمی یابد. ممکن است همزمان با اظهارنامه تمدید، قرارداد تمدید وام مسکن دریافت کنید.

نیازهای وام مسکن خود را بررسی کنید!

هنگامی که مدت وام مسکن شما به پایان می رسد، باید وام مسکن خود را به طور کامل پرداخت کنید یا آن را تمدید کنید. این زمان مناسبی برای بررسی نیازهای وام مسکن شما است.

برای یافتن وام مسکن مناسب، موارد زیر را در نظر بگیرید:

• بودجه شما به شما این امکان را می دهد اقساط را سریعتر پرداخت کنید تا وام مسکن خود را زودتر پرداخت کنید و در هزینه های صرفه جویی کنید.

• می توانید شرایط پرداخت را تغییر دهید.

• پرداخت های اضافی انجام می دهید.

• از خدمات ارائه شده توسط وام دهنده فعلی خود راضی هستید.

• می خواهید میزان وام مسکن را افزایش دهید.

• به بیمه نیاز دارید.

• لازم نیست وام مسکن خود را با همان وام دهنده تمدید کنید. اگر شرایط وام مسکن شما با نیازهای شما مطابقت بیشتری دارد، می توانید وام خود را به وام دهنده دیگری منتقل کنید.

• این کار را چند ماه قبل از پایان دوره خود شروع کنید. با وام دهندگان مختلف و کارگزاران وام مسکن تماس بگیرید تا بررسی کنید آیا گزینه های وام مسکن مناسب تر با نیازهای شما ارائه می دهند یا خیر. منتظر نمانید تا نامه تمدید وام دهنده خود را دریافت کنید.

برای نرخ بهره بهتر، مذاکره کنید!

با وام دهنده فعلی خود مذاکره کنید. شما ممکن است از یک نرخ بهره با تخفیف کمتر از نرخ ذکر شده در نامه تمدید خود برخوردار شوید. در مورد پیشنهاداتی که از سایر موسسات مالی یا کارگزاران وام دریافت کرده اید، به وام دهنده خود بگویید. ممکن است لازم باشد مدرکی از پیشنهاداتی که دریافت می کنید ارائه دهید. مطمئن شوید که این اطلاعات را در دست دارید.

اگر اقدامی انجام ندهید، تمدید مدت وام مسکن شما ممکن است به صورت خودکار باشد. این بدان معناست که ممکن است بهترین نرخ و شرایط را دریافت نکنید! اگر وام دهنده شما قصد دارد به طور خودکار وام مسکن خود را تمدید کند، در بیانیه تمدید این مورد ذکر می شود.

تغییر به وام دهنده دیگر

ممکن است تصمیم بگیرید که وام مسکن فعلی خود را برای وامی به همان میزان به وام دهنده دیگری تغییر دهید. در این صورت، وام دهنده جدید باید درخواست وام مسکن شما را تأیید کند. وام دهنده جدید ممکن است از معیارهای متفاوتی نسبت به وام دهنده اصلی شما برای تصمیم گیری در مورد واجد شرایط بودن وام مسکن استفاده کند.

هزینه تغییر وام دهندگان

قبل از انجام هر کاری؛ مطمئن شوید که هزینه های تغییر وام دهندگان را می دانید، مانند:

• هزینه تنظیم وام دهنده جدید که ممکن است شامل هزینه های ثبت نام، انتقال ویا واگذاری از وام دهنده فعلی شما باشد.

• هزینه ارزیابی برای تأیید ارزش دارایی شما (در صورت لزوم)

• سایر هزینه های اداری

• حق بیمه وام مسکن

هنگام تغییر وام دهندگان، ممکن است مجبور به پرداخت حق بیمه جدید وام مسکن شوید، اگر:

• مبلغ وام شما افزایش می یابد.

• شما دوره استهلاک را تمدید می کنید.

اگر قبلاً بیمه وام مسکن دارید، به وام دهنده جدید خود اطلاع دهید. این ممکن است به شما در جلوگیری از پرداخت دو برابر حق بیمه وام مسکن کمک کند. هنگامی که قرارداد وام مسکن خود را دریافت می کنید، آنها می توانند کپی گواهی بیمه را در اختیار شما قرار دهند.

شما باید اسناد ثبت نامی را که بخشی از قرارداد وام مسکن شما هستند امضا کنید. ممکن است مجبور شوید برای این مورد با وکیل خود ملاقات کنید.

شرایط تغییر وام دهندگان وام مسکن در صورت داشتن وثیقه

وام مسکن شما می تواند با وثیقه ثبت شود. اگر چنین است و می خواهید وام دهندگان را تغییر دهید، ممکن است مجبور به پرداخت هزینه باشید.

برای حذف هزینه از وام مسکن خود باید معیارهای خاصی را رعایت کنید. شما باید تمام قراردادهای وام را که با هزینه وثیقه تضمین شده است به طور کامل بازپرداخت کنید یا به وام دهنده جدید منتقل کنید. این شامل هر وام دیگری می شود.

برای اینکه بدانید وام مسکن شما دارای وثیقه است، از وام دهنده، وکیل یا دفتر اسناد رسمی خود سوال کنید. چند ماه قبل از تاریخ تمدید خود همه موارد را بررسی کنید. این به شما این فرصت را می دهد تا گزینه های مختلفی از وام مسکن را در نظر بگیرید.

نحوه دریافت وام بانکی در کانادا

برای دریافت وام بانکی در کانادا باید به چه صورتی عمل کنید؟ جذابیت وام ها در این است که میتوانید با مبلغی که دریافت میکنید یک خرید بزرگ انجام دهید. خرید بزرگ شما میتواند شامل خانه و ماشین باشد، اما برای خرید آن لازم نیست در لحظه هزینه زیادی مصروف دارید، بلکه میتوانید این مبلغ را در طول زمان بپردازید.

نسبت به سایر وام ها فرآیند درخواست وام مسکن پیچیده تر است و مدت زمان طولانی تری نیاز دارد. همچنین دوره استهلاک آن از 10 تا 25 سال است.

دریافت وام بانکی در کانادا میتواند با ضمانت و یا بدون ضمانت باشند. در وام های باضمانت لازم است وثیقه ای با ارزش همچون خودرو و یا منزل داشته باشید. این وام ها نرخ بهره پایین تری دارند. از آنجایی که وام های بدون وثیقه ریسک بالایی برای وام دهنده به همراه دارند بهره آن ها بیشتر است.

درخواست دریافت وام بانکی در کانادا

برای دریافت وام بانکی در کانادا لازم است اول بدانید به چه نوع وامی نیاز دارید. پس از آن لازم است درخواست خود را مبنی بر دریافت وام به صورت آنلاین یا حضوری ارائه دهید. درخواست وام از بانکی که پیشتر در آن حساب داشته اید میتواند در تسریع فرآیند دریافت وام نقش داشته باشد. اما توصیه میشود سایر بانک ها و نرخ بهره آن ها را نیز مورد بررسی قرار دهید تا انتخاب بهتری داشته باشید.

شرایط مورد نیاز

یکی از شرایط لازم برای دریافت وام بانکی در کانادا حداقل 18 سال سن است. همچنین لازم است فرد اثبات کند که شغلی با حداقل درآمد تعیین شده دارد. همانطور که در قسمت های قبل ذکر شد لازم است فرد حداقل امتیاز اعتباری وام را داشته باشد و آدرس خود را به ثبت برساند. این آدرس باید توسط بانک و یا موسسه مورد نظر بررسی شوند. اعتبار شما باید بررسی شود تا وام دهنده ببیند آیا توانایی بازپرداخت وام را دارید یا خیر.

جمع بندی

ما در این بخش درباره وام مسکن در کانادا و هر آنچه مربوط به این موضوع بود پرداختیم اما اگر همچنان سوالی در ذهن شما مانده است می توانید با کارشناسان ما برای کسب اطلاعات بیشتر در ارتباط باشید.

ویزا 724، در کنار شرکت حقوقی مهاجرتی و شرکت توسعه بیزینس در کانادا، با داشتن تجربه راه اندازی و توسعه بیش از 100 کسب و کار موفق، صفر تا صد خدمات خرید بیزینس یا راه اندازی بیزینس، امضای قرارداد قانونی و انجام امور مهاجرتی را ارائه می کند. ما کسب و کار را مطابق با شرایط شما، انتخاب و برای خرید یا راه اندازی آن اقدام می کنیم. در صورتی که قصد راه اندازی یک کسب و کار در کشور کانادا را داشته باشید و اگر تمایل دارید در فرانچایز های قوی کانادا سرمایه گذاری کنید، می توانید با ما در ارتباط باشید.

در این شرکت، گام به گام در خدمت اهداف کارآفرینانی هستیم که میخواهند بیزینس موفقی در کانادا داشته باشند و از راههای برنامه های تجاری روشهای سرمایه گذاری در کانادا، ویزای استارتاپ و راه اندازی بیزینس به کانادا مهاجرت کنند.

دریافت اطلاعات تماس و اطمینان از مجوز های ما، با مراجعه به صفحه > درباره موسسه مهاجرتی ما

با سلام و درود

خواستم بدانم من با ویزای توریستی امکان استفاده از وام بلندمدت ۲۵ ساله دارم , و میزان پیش پرداخت من حداقل چند درصد مبلغ خانه باید باشد

سلام ایا کودک کانادایی میتواند از وام مسکن استفاده کند؟

سلام، نیوکامر هستیم، میخواستم بدونم برای خرید خانه ایا برای تازه واردین به کانادا امتیازاتی قایل هستند. در این صورت به کجا مراجعه کنیم. سپاسگزار

با درورد

میخواستم بدونم که بیمه وام که گرفته شده با پیش پرداخ ۵ درصدو ایا با فروش زود هنگام خونه و گرداخت وام قبل از موود به وام گیرنده برگشت داده میشود

ممنون